Экосистемы и сервисы информационной безопасности станут основными драйверами выручки российской телеком-индустрии

Операторы прогнозируют стабильный рост российского телеком-рынка в ближайшие 5 лет. Основными факторами, которые его поддержат, станут традиционный и генеративный искусственный интеллект, а также инвестиции в микросервисную архитектуру.

В последние годы российская телеком-индустрия претерпела множество изменений, начиная от поиска новых источников доходов вне отрасли и заканчивая необходимостью быстрого импортозамещения иностранного ПО. В рамках мероприятия NexSummIT 2024 компания Nexign (Нэксайн) провела исследование текущего состояния телеком-рынка России. Его цель — узнать мнение отраслевых экспертов о настоящем и будущем отечественных телеком-компаний, оценить перспективные технологии и уровень импортозамещения в их ключевых ИТ-системах и сетях. В опросе приняли участие представители крупнейших операторов связи России и стран СНГ: Беларуси, Узбекистана и Таджикистана. Участники включали топ-менеджеров: ИТ-директоров (40%), директоров, отвечающих за развитие розничного и корпоративного бизнеса (37%), а также руководителей департаментов эксплуатации сети (17%).

Стабильный рост телеком-рынка продолжится

По результатам опроса операторы оптимистично настроены относительно будущего телеком-отрасли в России. Большинство респондентов (57%) прогнозируют ежегодный рост рынка на 5-10%, а 30% ожидают более чем 30% рост в ближайшие пять лет.

Операторы также выделили основные драйверы роста выручки в ближайшие пять лет. Согласно исследованию Nexign, они включают экосистемные предложения на базе телеком-услуг и партнерских сервисов, сервисы информационной безопасности и борьбы с мошенничеством, а также комплексные предложения для бизнеса. Выручка от B2B-направления в телекоме активно растет не только в России, но и за рубежом. Ожидается, что она будет увеличиваться примерно на 15% ежегодно и достигнет $181,35 млрд к 2030 году. B2B-предложения обычно включают услуги связи, облачные сервисы, решения для кибербезопасности, аналитики данных и рекламы.

В развитии партнерских отношений с корпоративными клиентами и государственными заказчиками МегаФон ПроБизнес опирается на свой 30-летний опыт, тренды рынка и индивидуальные запросы клиентов. Бизнес в России стал более зрелым с точки зрения цифровизации, готовым к технологической трансформации, что подтверждает наша статистика спроса на услуги и динамика выручки в B2B. Положительная динамика будет сохраняться, операторы будут увеличивать портфели своих цифровых сервисов, расширяя их функциональность и применимость для самых разных задач.

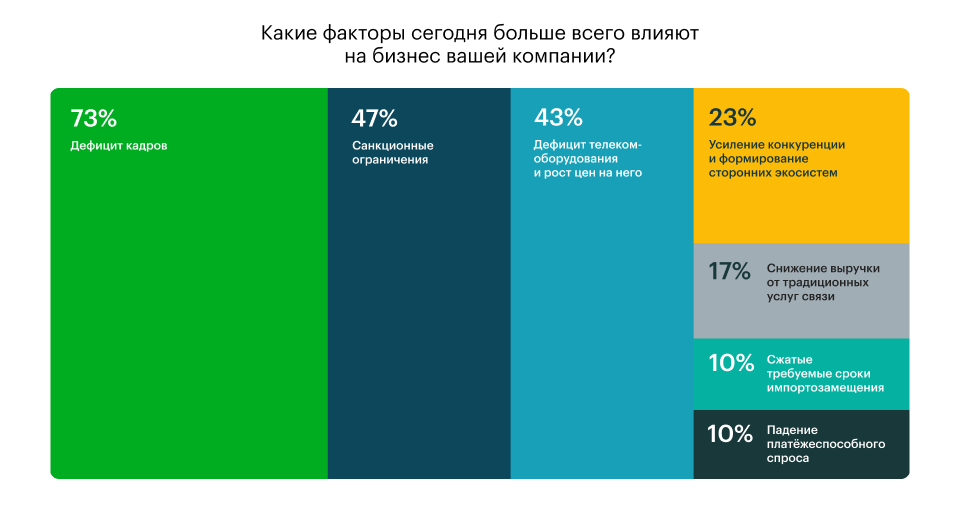

С точки зрения вызовов отрасли, 73% респондентов назвали дефицит кадров самым важным негативным фактором, оказывающим влияние на их бизнес. Такое мнение неудивительно: нехватка высококвалифицированных специалистов, особенно в сфере ИТ и кибербезопасности, — одна из ключевых проблем операторов связи в последние несколько лет. Для ее решения компании используют различные стратегии, включая значительное увеличение зарплат и автоматизацию разработки софта, аналитики данных и тестирования с помощью искусственного интеллекта (ИИ). Санкционные ограничения (47%) и, как следствие, дефицит телеком-оборудования и рост цен на него (43%) — следующие по значимости проблемы, обозначенные респондентами.

Уровень импортозамещения в системах операторов не равномерен

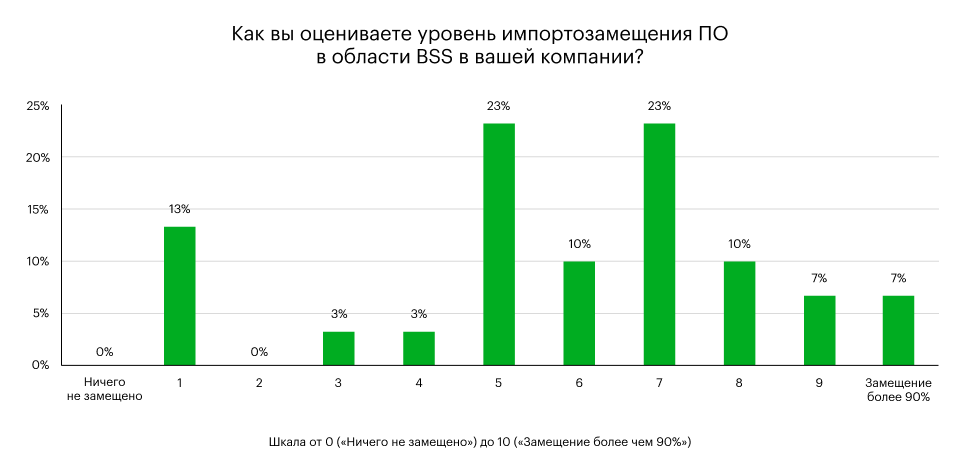

Респонденты отметили довольно высокий уровень импортозамещения биллинговых систем в их компаниях: по 23% участников исследования оценили его на 5 и 7 баллов по шкале от 0 («ничего не замещено») до 10 («замещение более чем 90%»). Также 7% опрошенных, которые включали и операторов из большой четверки, оценили уровень импортозамещения на 10 баллов.

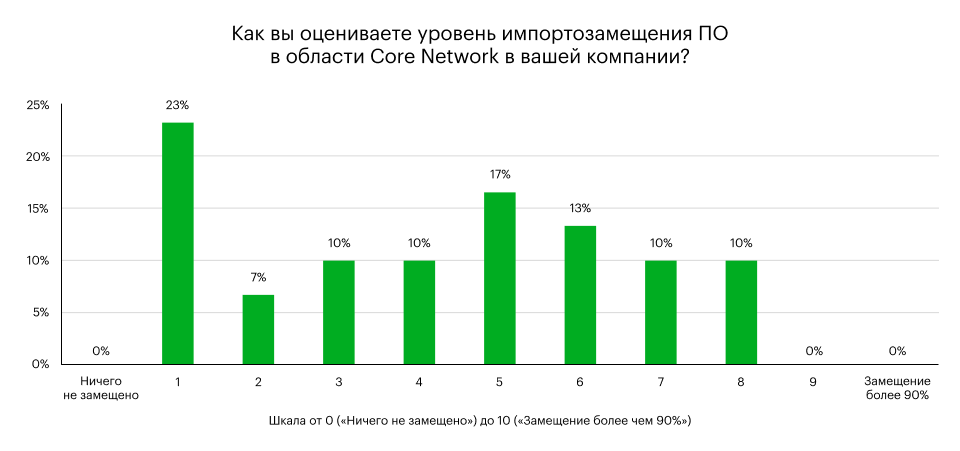

В сфере импортозамещения ядра сети ситуация сложнее. Большинство респондентов (23%) оценивают его на 1 балл по шкале от 0 до 10. Ни один оператор не выбрал вариант «ничего не замещено» и «замещено более 90%». Такое мнение отражает ситуацию с импортозамещением в отрасли: сначала компании старались заместить наиболее востребованные системы, ушедшие с рынка, поддержать эффективность и непрерывность бизнес-процессов. Теперь же отечественные вендоры концентрируются на более специализированном ПО, которое требует высокой экспертизы и больше времени на разработку. Сюда относится ПО для ядра сети — здесь уже есть первые подходы, на рынке появляются российские решения и сформирована дорожная карта.

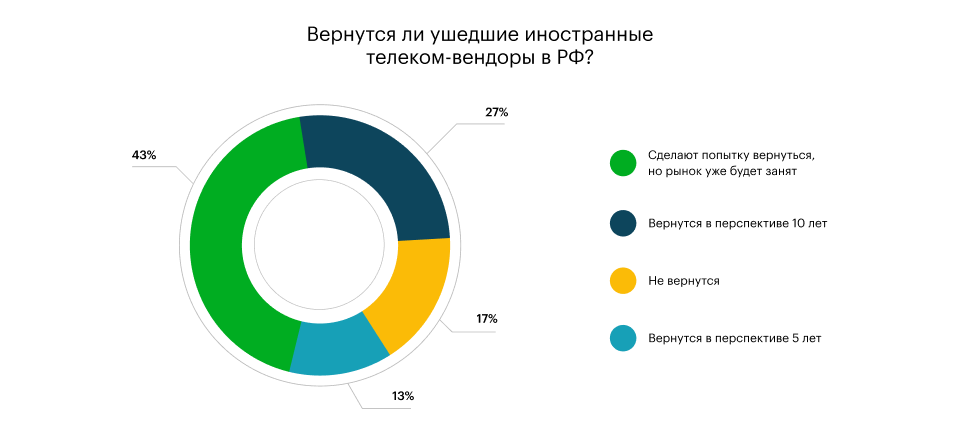

Исследование Nexign также показало, что операторы не верят в возвращение иностранных телеком-вендоров. 43% респондентов считают, что ушедшие компании сделают попытку вернуться, но рынок уже будет занят альтернативными отечественными решениями. С учетом темпов роста рынка отечественного ПО и оборудования для телеком-отрасли, а также требований регулятора к импортозамещению, такой ответ не удивителен.

Высокий уровень импортозамещения BSS, который показало наше исследование — это заслуга того, что в России есть сильные вендоры с многолетней историей. Конечно, работа в этой области еще есть, но она касается не самих биллинговых систем, а замены системного ПО, о котором все сейчас говорят — СУБД, операционных систем, — то есть, полной локализации внедрений. В области ядра сети ситуация другая: здесь большинство операторов до сих пор используют комплексные решения от тех же Huawei и Oracle. Как субъекты критической инфраструктуры, операторы понимают, что регулирование в области импортозамещения в ближайшее время будет усиливаться. Поэтому мы постоянно находимся в контакте с отраслью, обсуждаем с ведущими игроками рынка их потребности в зоне нашей экспертизы — BSS-систем и решений для монетизации сети, — чтобы обеспечить плавную и бесперебойную миграцию на российские продукты.

Телеком также делает ставку на ИИ

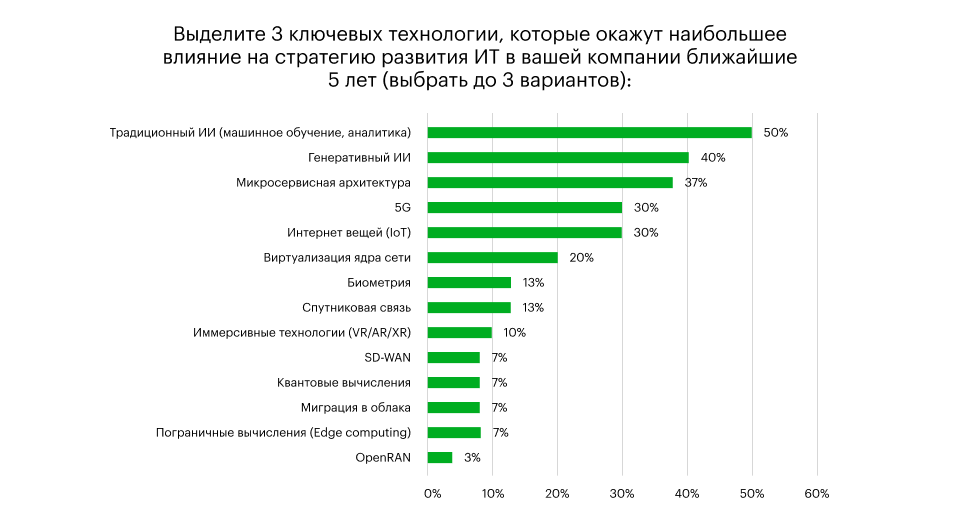

Среди топ-3 ключевых технологий, которые окажут наибольшее влияние на ИТ-стратегию их компаний в ближайшие 5 лет, операторы выделили традиционный ИИ, включая машинное обучение и предиктивную аналитику (50%), генеративный ИИ (40%) и микросервисную архитектуру (37%). Интересно, что технологии OpenRAN, активно продвигаемые ведущими вендорами телеком-оборудования на международном рынке, вызывают у российских операторов наименьший интерес — только 3% опрошенных выбрали этот пункт.

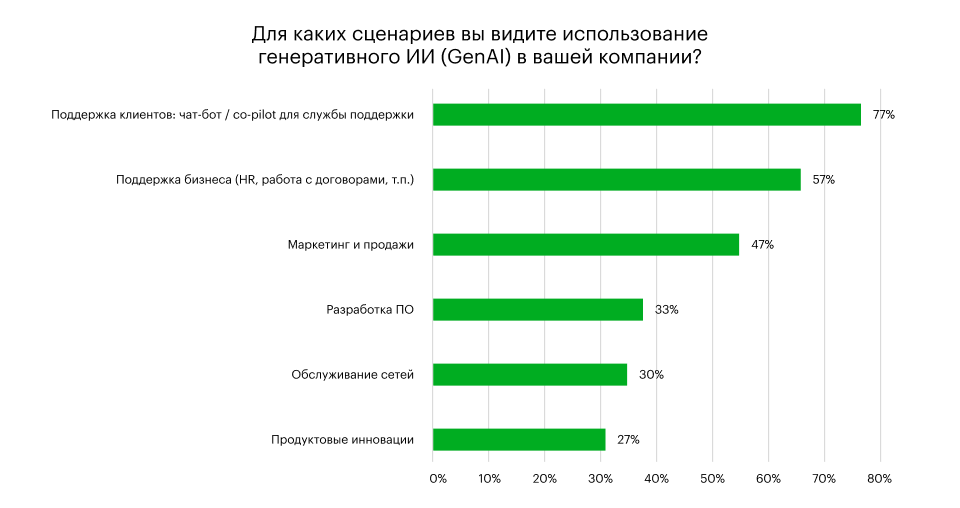

Ожидаемо, что наиболее перспективными сценариями применения генеративного ИИ в телеком-бизнесе большинство респондентов (77%) считают кейсы для поддержки клиентов в формате чат-ботов и ИИ-помощников copilots. Также операторы планируют использовать генеративный ИИ для решения задач, связанных с операционной поддержкой бизнеса — например, для автоматизации HR-функций и работы с договорами.

Развитие 5G в России неоднозначно

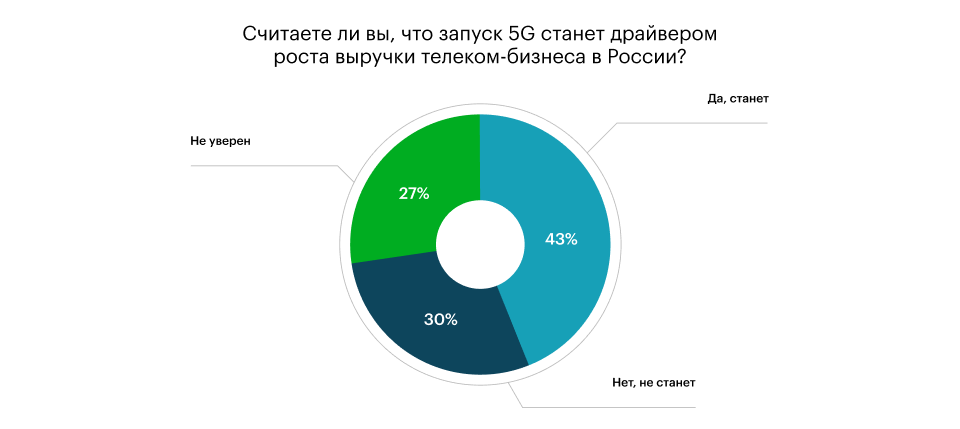

5G — одна из главных технологий телеком-индустрии, но она не вошла в топ-3 драйверов российского рынка в ближайшие 5 лет. Кроме того, мнения операторов о перспективах развития 5G в России разделились. Большинство опрошенных (43%) верит, что запуск 5G поможет сформировать новые источники прибыли, но 30% респондентов сомневаются в том, что пятое поколение связи станет существенным драйвером новой выручки.

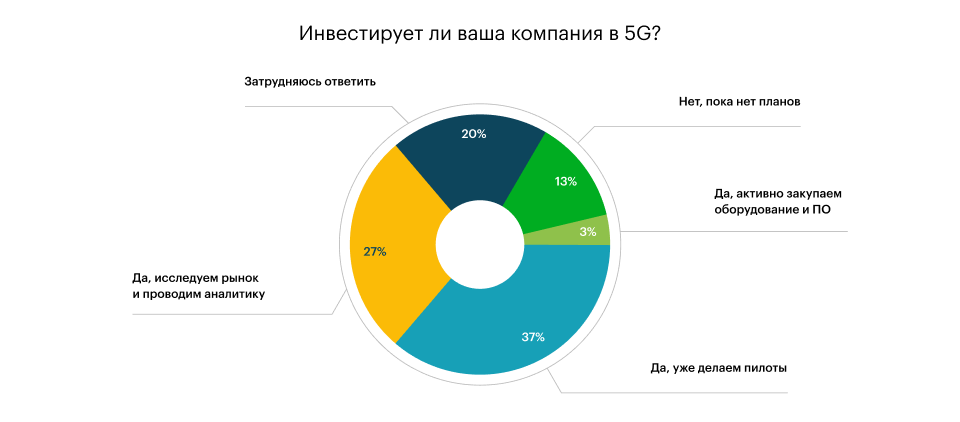

При этом операторы в основном уже инвестируют в сети 5G: исследуют рынок, закупают оборудование и даже запускают пилотные проекты. Согласно отчету Mobile Economy от GSMA, в 2024 году 585 операторов в 175 странах вкладывают деньги в 5G-технологии, а 49 операторов уже запустили 5G SA. Сегодня 5G составляют более 1,6 млрд (18%) подключений во всем мире — к 2030 году эта цифра достигнет 56%, а вклад 5G в мировую экономику составит $930 млрд.

Пятое поколение сетей обеспечивает гораздо более высокую скорость мобильной передачи данных, а также имеет гораздо большую емкость. Благодаря технологии сегментации сети известной как слайсинг операторы смогут реализовать новые сервисы, например, обеспечить гарантированное качество связи для бизнеса или отдельных групп розничных клиентов — геймеров, блогеров, людей, работающих удаленно. Сети 5G уже находятся в коммерческой эксплуатации у наших соседей в странах СНГ, где используются в том числе и российские разработки: например, недавно Nexign и Ucell, ведущий телеком-оператор в Узбекистане, одними из первых в этой стране завершили тестирование сети 5G Standalone. Поэтому, запуская 5G в России, мы — операторы и вендоры — сможем опираться на положительный опыт тех стран, которые уже используют эти технологии для генерации новой выручки.

Как показало исследование, российский рынок телекоммуникаций продолжает динамично развиваться. Nexign регулярно следит за трендами телеком-рынка и учитывает их в формировании дорожной карты портфеля продуктов.