Телеком-рынок будет расти на 6% ежегодно и к 2027 году превысит 2,5 трлн рублей

По результатам исследования Nexign и TelecomDaily российский рынок телекоммуникаций продолжает расширяться за счет развития цифровых сервисов, внедрения новых технологий и адаптации к изменяющимся экономическим условиям.

Компания Nexign («Нэксайн») и информационно-аналитическое агентство TelecomDaily провели исследование телеком-рынка России. По его результатам рынок продолжает демонстрировать устойчивый рост — основным источником выручки остаются традиционные услуги связи, а ключевыми драйверами в 2023-2024 годах стали цифровые сервисы, услуги центров обработки данных (ЦОД), информационная безопасность и облачные решения. Ожидается, что эта тенденция сохранится и в ближайшем будущем: объем рынка будет увеличиваться в среднем на 6% ежегодно и превысит 2,5 трлн рублей к 2027 году.

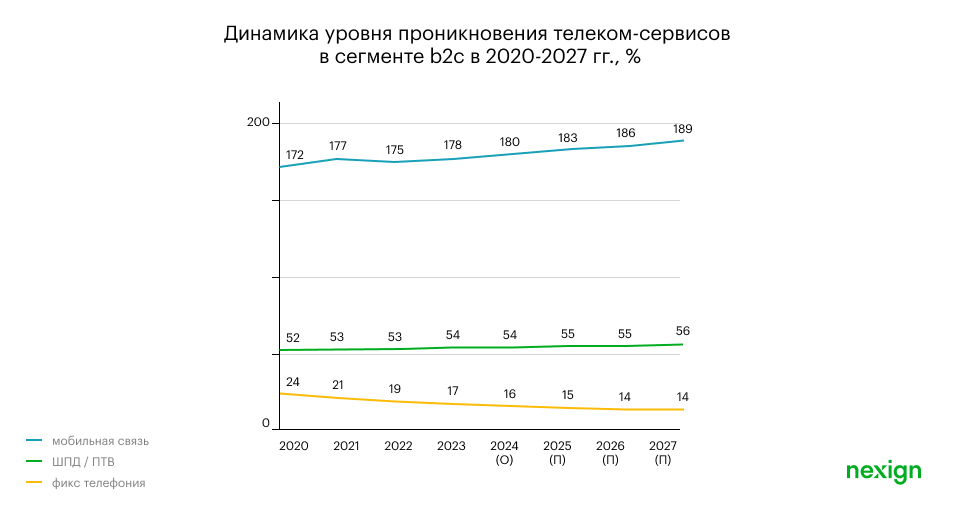

В сегменте b2c показатель ARPU традиционно самый высокий в мобильной связи: он составил 391 руб./мес. в 2024 году с прогнозом роста до 438 руб./мес. к 2027 году. В свою очередь, ARPU для телефонии и платного ТВ упадет с 245 до 230 руб./мес. и с 245 до 241 руб./мес. за тот же период времени, соответственно. Это объясняется снижением интереса к этим услугам и уменьшением абонентской базы. Для широкополосного доступа (ШПД) ARPU вырастет с 378 до 383 руб./мес. в сегменте b2c и с 2,75 до 2,77 тыс. руб./мес. в сегменте b2b/b2g. Здесь тенденция к медленному росту связана с насыщением рынка в крупных и средних городах и сохраняющейся популярностью беспроводного интернета. Значительный рост показателя выручки на одного клиента в отдельных телеком-направлениях не возможен из-за высокого уровня их проникновения и конкуренции в сегментах b2b и b2c. Поэтому операторы продолжают делать ставку на комплексные, конвергентные предложения, которые включают сразу несколько типов связи, дополнительные цифровые продукты и услуги — свои или партнерские.

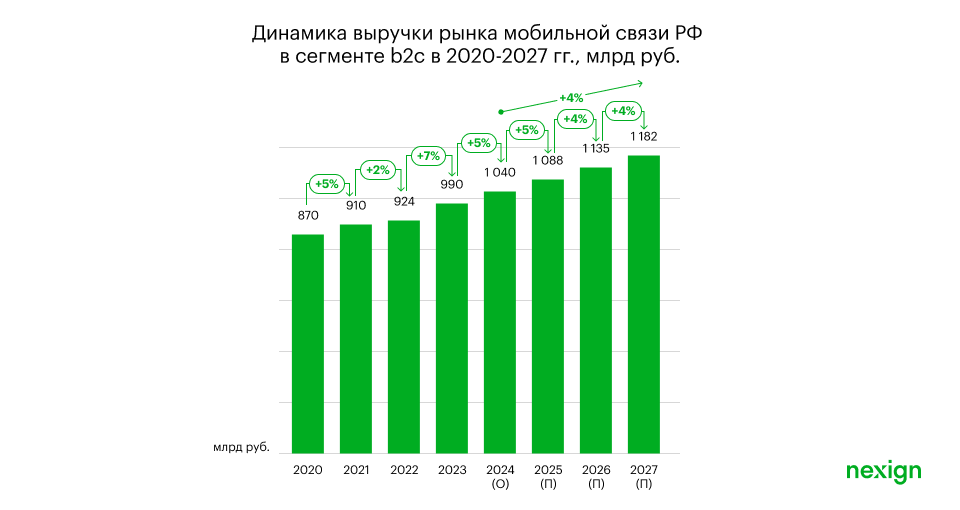

Мобильная связь остается ведущим телеком-направлением по динамике выручки

По данным исследования, в 2024 году рынок мобильной связи вырос на 5% и составил 1,24 трл. руб. 85% выручки операторов пришлось на сегмент b2c, 15% — на b2b/b2g. При этом рост b2b-сегмента практически в два раза опережает показатели b2c, и ожидается, что к 2027 году b2b-выручка достигнет 251 млрд руб. при среднегодовом темпе роста в 9%. Сегмент b2c также продолжит рост, но более скромными темпами — на 4% ежегодно.

Одним из факторов, которые положительно повлияют на развитие отрасли мобильной связи в 2025-2027 годах, будет дальнейший рост потребления дата-трафика, обусловленный увеличением уровня проникновения смартфонов в абонентские базы операторов и популярностью «тяжелого» контента. Кроме того, увеличится количество абонентских устройств с большей производительностью и продолжится технологическое развитие сетей для увеличения скорости передачи данных. Также активное развертывание сетей 5G и рост популярности экосистем среди мобильных операторов продолжат стимулировать спрос на мобильный интернет и улучшать качество услуг.

На рынок дополнительно могут повлиять введение стандартов локализации оборудования и требований по безопасности данных, усиление регулирования тарифов на мобильные услуги, укрупнение операторов и рост влияния крупных игроков на рынке, а также усиление конкуренции за корпоративных и VIP-клиентов. Кроме того, продолжается снижение покупательной способности потребителей и увеличение стоимости оборудования из-за ограниченного импорта.

Самую высокую динамику роста выручки среди операторов мобильной связи демонстрируют MVNO: в 2024 году она поднялась на 17%, а в 2025-2027 годах этот показатель составит 12%. Рост в первую очередь связан с увеличением клиентской базы операторов связи, входящих в банковские структуры.

Широкополосный доступ, платное ТВ и телефония: медленный рост и стагнация

По данным Nexign и TelecomDaily, выручка рынка ШПД увеличивается в среднем на 1% в год и составит 236 млрд руб. к 2027 году. На ее рост повлияют такие факторы как государственная поддержка при подключении сельской местности, расширение оптоволоконных сетей за пределами крупных городов и увеличение спроса на высокоскоростной интернет, в том числе для работы с потоковым видео и облачными сервисами.

В то же время, начиная с 2021 года, индустрия платного ТВ в сегменте b2c не демонстрирует роста. Отрицательная тенденция наблюдается и в телефонии, где выручка ежегодно убывает на 5%. Снижение, связанное с вытеснением этих сервисов новыми технологиями, наблюдается в обоих сегментах.

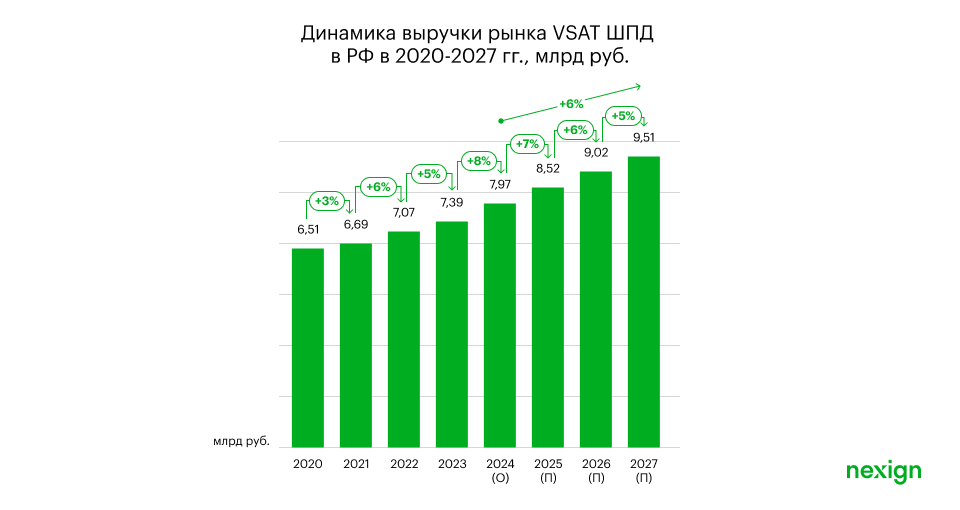

Спутниковый ШПД: новые технологии обеспечат рост направления

Индустрия фиксированной спутниковой связи (VSAT) демонстрирует стабильный рост: в 2024 году выручка увеличилась на 8% и составила 7,97 млрд руб., а в 2025-2027 годах будет расти в среднем на 6% ежегодно. Также происходит расширение отрасли за счет стабильного увеличения количества базовых станций: в 2024 году насчитывалось около 171 тысячи станций VSAT, а к 2027 году их численность вырастет до 194 тысяч.

Ключевыми факторами, влияющими на развитие спутниковой связи в ближайшие годы, станут масштабирование сетей низкоорбитальных спутников (LEO) на базе российских проектов спутникового интернета, а также развитие отечественных спутниковых систем и расширение приложений спутниковой связи. В то же время на отрасль негативно влияют высокая стоимость инфраструктуры, снижение цен на услуги из-за конкуренции с другими технологиями и ограничения на использование иностранных спутниковых сетей.

Регулирование: укрепление технологического суверенитета и развитие 5G

В 2022-2024 годах в России произошли законодательные изменения, повлиявшие на работу телеком-провайдеров и технологический ландшафт отрасли. Например, в условиях санкционного давления и ограничений на поставки зарубежного оборудования и ПО, российские телекоммуникационные компании активизировали усилия по импортозамещению. Оно включает разработку и внедрение собственных программных продуктов, а также налаживание производства телеком-оборудования внутри страны. Кроме того, были пересмотрены подходы к лицензированию радиочастотного спектра, особенно в контексте внедрения сетей 5G. Операторы связи начали формировать стратегии развертывания сетей нового поколения и планировать инвестиции в 5G-инфраструктуру, включая автономные сети 5G.

Телекоммуникационное ПО: рынок российских решений растет

В 2024 году выручка российского рынка телекоммуникационного ПО увеличилась на 17%, а в 2025-2027 годах прогнозируемый рост составит около 27% в год. Такое динамичное развитие связано с несколькими факторами, включая продолжающийся тренд на импортозамещение, адаптацию к требованиям регулятора, повышение гибкости в разработке отечественных решений и их экономической эффективности, а также усиление внутренней компетенции.

Можно уверенно сказать, что российский телеком-рынок демонстрирует высокий уровень устойчивости и адаптируемости. Это результат постоянной совместной работы регулятора, операторов и вендоров. Как ведущий поставщик ПО для телеком-индустрии, Nexign находится в постоянном контакте с основными игроками рынка, чтобы помочь им повысить технологический суверенитет и обеспечить бесперебойность работы. Решения, которые мы поставляем — биллинговые системы, а также продукты для монетизации и повышения эффективности ядра сетей 4G/5G, среди которых управление сетевыми политиками и маршрутизацией сигнального трафика, — это стратегически важные элементы инфраструктуры оператора. Мы также видим, что растет интерес к решениям, которые позволяют операторам диверсифицировать бизнес за пределы телекома: заключать партнерства с поставщиками цифровых услуг, запускать экосистемные сервисы.

Российские поставщики телекоммуникационного ПО продолжают наращивать экспертизу, что повышает экспортный потенциал российских продуктов в страны ближнего зарубежья. Это возможно благодаря их конкурентоспособной стоимости по сравнению с иностранными аналогами и пониманию особенностей рынков СНГ.

Телекоммуникационный рынок России показывает стабильное развитие, когда небольшой рост традиционных услуг компенсируется значительным ростом новых услуг.